亚太地区是全球最大的电子胶粘剂市场,其中,中国作为全球最主要的电子信息产品生产国之一,电子胶粘剂市场占据了亚太地区超过一半的份额,是全球主要的电子胶粘剂生产国和消费国之一。我国电子胶粘剂行业市场在百亿元规模之上。

国际电子胶粘剂厂商主导全球市场,我国电子胶粘剂市场国产化率尚待提高,高端领域国产替代发展空间巨大。发达国家企业在电子胶粘剂领域中起步较早,在技术、品牌和规模方面都取得了一定的先发优势,目前位于行业前列的企业主要来自国外,包括汉高、富乐、陶氏化学等公司。部分国际知名电子胶粘剂企业也在国内投资建厂从事胶粘剂生产和销售,抢占国内市场。根据中国胶粘剂和胶粘带工业协会发布的文章,我国电子胶粘剂的国产化率不足 50%,尤其是半导体封装及 PCB 板级封装应用等高端电子胶粘剂领域仍主要由国外企业主导,预计半导体封装领域的电子胶粘剂国产化率不超过10%。

随着电子行业的发展和技术进步,下游领域对电子胶粘剂的要求也越来越高。全球范围内,许多国家都在开展相关研究和技术创新,积极推动电子胶粘剂的技术发展,电子胶粘剂的行业技术水平正在不断提升。

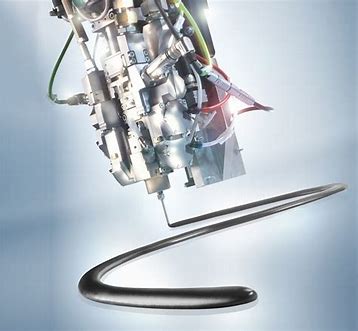

电子胶粘剂主要包含应用于芯片级封装、PCB 板级封装、系统级组装等领域的胶粘剂产品。相较于系统级组装,芯片级和PCB板级封装由于对电子胶粘剂产品的施胶精度、模量控制、耐湿热性能等要求往往较高,所以相关产品技术附加值通常更高。具体而言,电子产品的不断高度集成化、微型化、多功能化、大功率化提高了对芯片级和PCB 板级封装的用料需求。为实现高度集成化,芯片封装方式的多样化发展,使得相应的电子胶粘剂产品具有品种多、质量要求高、对环境洁净度要求苛刻、产品更新换代快、研发资金投入量大等特点。与此同时,芯片级封装后高度集成的元器件不仅需要牢固地装配在 PCB 上,而且在工作时需要保持良好的导电、导热等性能。

目前,国内企业在中低端的应用点已具备与国际厂商竞争的实力,可以提供符合标准要求的电子胶粘剂且具有较高的性价比,但芯片级封装和PCB板级封装等高端领域仍主要由汉高、富乐、陶氏化学等国外企业主导技术与市场,国内下游企业尚有较大比例依赖进口。近年来,在国家政策扶持下,我国电子胶粘剂企业研发水平、生产水平得到不断提升,电子胶粘剂行业高端化发展趋势显现。行业领先企业正在逐步加强研发填补技术空白、加快切入高端电子胶粘剂领域,成功导入下游知名品牌客户供应链。

2、电子胶粘剂与下游技术和工艺发展相互依赖和促进,具有定制化程度高、迭代快的特点

由于电子胶粘剂对于电子元器件及电子产品的性能提升与功能实现有着重要作用,直接影响了下游客户的产品功能、产品良率、生产成本、生产效率等,因此电子胶粘剂与电子产业的技术和工艺发展呈现相互依赖和相互促进的特点。一方面,电子胶粘剂的性能和特点与其应用场景有密切关系,不同电子产品有不同的应用需求,电子胶粘剂企业需要在充分理解下游需求的前提下,对电子胶粘剂产品的电性能、化学性能、物理性能、光学性能、热性能、工艺性能等各方面性能综合考虑,研发出满足客户需求的电子胶粘剂配方。另一方面,电子产品升级换代速度较快,相关技术和工艺也随之快速迭代,对电子胶粘剂的性能和功能也不断提出新的要求,因此电子胶粘剂也需要根据下游行业的技术和工艺发展不断迭代。

3、电子胶粘剂细分应用领域发展及预测

(1)智能终端领域

电子胶粘剂广泛用于手机、个人电脑、平板、TWS 耳机、智能手表、AR/VR 设备等智能终端产品。随着智能终端产品不断向轻薄、美观、多功能等方向发展,电子元器件也不断趋向于集成化,相比螺丝、卡扣等机械连接方式,电子胶粘剂具有适用微小缝隙的连接、应力分布均匀、可连接材料广泛、可实现密封防水、可作为功能性材料等多方面的优势,在智能终端产品上的应用不断增加。同时,智能手机、个人电脑及平板等传统智能终端产品的出货量近两年相对稳定且长期向好,TWS耳机、智能手表、ARVR头显等新兴智能终端产品出货量快速增长,为智能终端电子胶粘剂提供了稳定的市场空间和较大的增长潜力。

1)智能手机、个人电脑及平板

受宏观经济情况影响,2022 年及 2023 年,全球手机、个人电脑及平板出货量有所下降,预计此后将逐步回暖;2027年,手机、个人电脑及平板的出货量将分别回升至 13.71 亿台、2.89 亿台及 1.36 亿台。

2)可穿戴设备

近年来,以 TWS 耳机、智能手表为代表的可穿戴设备发展迅速,随着可穿戴设备的产品品类的不断创新拓展及功能的不断丰富,预计市场需求将继续稳步增长。预计2027 年全球耳戴式设备、智能手表的出货量将分别增长至3.82 亿台和 2.11亿台,年均复合增长率分别约4.47%和7.31%。

3)AR/VR 头显

AR/VR 头显是智能终端行业的新兴热点,随着相关领域技术的不断成熟,2023 年,多家科技巨头发布了 AR/VR 头显产品,AR/VR 市场有望迎来加速放量周期。

(2)新能源领域

近年来,绿色可持续发展已逐渐成为国际社会的共识。目前,全球已有超过 120个国家和地区提出了“碳中和”目标,其中,美国、欧盟、英国、日本等经济体计划在2050 年前实现“碳中和”,中国计划在 2060 年前实现“碳中和”。能源转型是实现“碳中和”的必要条件,加大新能源技术研发、调整能源结构是能源转型的重要路径。其中,新能源汽车因其环保性和生态可持续性,受到产业政策的大力支持,销量持续增长。光伏发电作为一种重要的清洁、可再生能源,能有效节约能源资源,随着技术发展,其经济效益也不断提升,装机规模逐年扩大。电子胶粘剂作为新能源汽车和光伏发电系统生产制造过程中的重要材料,也将受益于新能源行业的快速发展。

1)新能源汽车

新能源汽车“三电系统”为电子胶粘剂市场提供了广阔的增量空间。为保证新能源汽车在复杂路况高速行驶过程中的稳定性和安全性,新能源汽车“三电系统”需要电子胶粘剂进行粘接、密封、导热、保护等。同时,随着动力电池大模组化、无模组化的发展趋势,动力电池封装材料是取代传统结构件实现动力电池轻量化、高可靠性的关键材料之一,预计将促使单车用胶量继续提升。电子胶粘剂作为汽车电子产品制造过程中的重要粘接、密封、导热及保护材料,预计也将随着汽车电子的价值提升实现市场规模的增长。

2)光伏发电系统领域

电子胶粘剂可用于光伏发电系统中逆变器的导热和封装光伏组件封装等应用点,是保证光伏发电系统持续稳定运行的关键材料,预计市场规模将受益于光伏行业的发展快速增长。

(3)半导体领域

半导体对电子信息产业发展有着关键作用,不仅是当今电子产品核心组成部分,更是人工智能、物联网、云计算、工业互联网等未来发展方向的重要底层产品,是国家科技核心竞争力的体现。半导体制造主要包括芯片设计、品圆制造、封装和测试等工序,电子胶粘剂在品圆制造和封装工序中均有运用,尤其在封装环节,电子胶粘剂是重要的半导体封装材料。

以电子胶粘剂为代表的封装材料作为集成电路的重要支撑材料,因其壁垒高、工艺难度大,长期被国外龙头企业所垄断,国内企业长期依赖进口。国际半导体行业对中国实施技术和贸易限制加剧了我国集成电路产业的不确定性,为实现核心技术和全产业链环节的自主发展,上游关键原材料等支撑产业的国产化势在必行。国家对半导体产业提升的支持力度驱动着中国半导体材料企业加快研发速度,实现封装材料的国产替代。

随着封装技术的发展,电子胶粘剂有着愈发广泛的运用。现阶段品圆制造的制程工艺研发周期拉长,且工艺制程持续微缩导致晶体管密度逼近极限,产生漏电、发热和功耗严重等问题。此外,由于集成电路工艺节点已处于较高水平,每次提升都会带来成本的非线性增加。目前,全球晶圆制造龙头企业的集成电路工艺线宽研发进度已落后于摩尔定律理论值。先进封装技术能在不单纯依靠芯片制程工艺实现突破的情况下,通过晶圆级封装和系统级封装,提高产品集成度和功能多样化,满足终端应用对芯片轻薄、低功耗、高性能的需求,同时大幅降低芯片成本。

在半导体封装领域,电子胶粘剂可作为芯片粘接材料、导热界面材料、底部填充材料、晶圆级封装用光刻胶等用途。

(4)通信领域

电子胶粘剂可应用于通信基站、数据中心中电子元器件的电磁屏蔽、导热、粘接、保护等,受益于数字经济及人工智能的发展,以通信基站和数据中心为代表的新型基础设施的高速发展有望推动通信领域电子胶粘剂市场规模持续增长。根据工信部《“十四五”信息通信行业发展规划》,2020年至2025年,每万人拥有5G基站数预计将从5个增长至 26 个,数据中心算力将从每秒 9.000 亿亿次浮点运算增长至 30.000 亿亿次浮点运算,年均复合增长率约 27%。作为通信基站和数据中心的重要零部件,全球光模块处于市场快速发展的阶段。

日期:2024-01-09 来源:本站

日期:2024-01-09 来源:本站